住宅ローンの事前審査・仮審査、とは?本審査との違いや必要な準備を解説

更新日:2024年1月

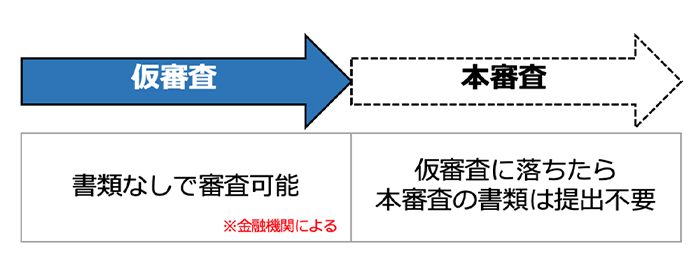

住宅ローンの契約をするには金融機関の審査に通過する必要があります。一般的に、住宅ローンの審査は2段階に分かれていて、本審査の前に事前審査や仮審査と呼ばれる審査があり、それらに通過した人が本審査に進むことができます。

事前審査や仮審査、そして本審査ではどのような点を見られるのでしょうか。住宅ローンの審査について詳しく解説していきます。

目次

住宅ローンの事前審査・仮審査とは?本審査との違いは?

住宅ローンの事前審査・仮審査は、本審査の前におこなう簡易的な審査です。仮審査の時点で審査に落ちることがわかったり、審査に通る可能性が低いことがわかっていれば、顧客も金融機関も、お互いに本審査や手続きなどその後の労力を抑えることができます。

なお、金融機関によっては、仮審査ではほとんど書類の提出が必要なく、申込者の入力内容だけで審査が進む場合があります。

書類提出がないというと、「虚偽の申告をして、仮審査に通ってしまうことはないの?」という疑問を持つ人がいると思います。たしかに、虚偽の申告をして仮審査に通ることはできるかもしれません。

しかし、金融機関は本審査の際に、提出書類によって仮審査の申告内容が正しいものかどうかを確認しますので虚偽の申告内容で仮審査に通っても意味がありません。

たとえば、仮審査で収入を過大に申告していた場合、本審査で収入関連書類をチェックした際に、誤りがわかるということです。

多くの人が「年収」などの審査に必要な情報は、給与所得の源泉徴収票などの収入関連書類を見なくてもおおよその金額を把握しているものです。記憶の範囲内で記入可能な情報で事前審査・仮審査をおこなうことで「せっかく書類を集めたのに、審査に通らなかった」という労力の浪費を防ぐ効果があります。

住宅ローンの事前審査や仮審査で何を見られる?

事前審査・仮審査の申し込みフォームを見てみると、さまざまな記入項目があります。記入項目の中でも重視されるのはどの項目なのでしょうか。

ここで、民間住宅ローンの実態に関する調査結果を基に、住宅ローンの審査で重視される上位項目をグラフにしてみました。事前審査・仮審査では、これらの上位項目が重視される可能性が高いといえます。

(出典)「国土交通省 住宅局 令和4年度 民間住宅ローンの実態に関する調査結果報告書」を基に筆者作成

完済時年齢は、繰上返済をしなかった場合の最終返済時の年齢のことです。50歳の人が30年ローンを借りたら、完済時年齢は80歳になります。年齢は、借入時年齢だけでなく将来の年齢も見られているということです。

健康状態は、事前審査・仮審査において質問をされることは稀です。ただ、住宅ローンに付帯する団体信用生命保険の加入時には病歴の告知が必要になります。

担保評価は、主に本審査時に見られる項目です。本審査時に詳しい物件情報を提出するからです。事前審査・仮審査時点で物件情報の提出が必要な金融機関の場合は、担保評価を重視している可能性が高いといえます。

勤続年数については、安定的に勤務をしている人の方が、頻繁に転職を繰り返している人よりも無難という評価をされて当然です。しかし、最近は転職をする人がめずらしくないため、「安定的な同業他社に転職した」という程度であれば、審査結果にほとんど影響が出ないこともあります。

返済負担率は、年収に占める年間返済額の割合のことです。この割合が高いと、返済が滞る可能性も高くなってしまうといえます。

年収は、手取りではなく額面のことです。給与所得の源泉徴収票でいうと「支払金額」に記載されている金額です。

事前審査・仮審査を受けるための注意点・通過するためにできること

事前審査・仮審査を受ける際には、有効期間を確認しておきましょう。金融機関によって、2~3ヵ月程度のところもあれば、半年以上としているところもあります。購入をまだ真剣に考えておらず、「なんとなく物件を見ている程度」ということであれば仮審査を出しても結局有効期限切れになってしまう可能性があります。仮審査は、「良い物件があれば購入に動きたい」という意思がある程度固まってからおこなっても問題ありません。

また、最終的に本審査に通過するためにも必要なことが、記入を正確におこなうことです。たとえば、仮審査で記入したおおよその年収と、給与所得の源泉徴収票などの収入確認書類の年収が大幅にずれていると印象は悪くなってしまいます。

事前審査・仮審査で落ちる理由

多くの金融機関では完済時年齢を定めています。また、年収に対し、希望の借入額が高すぎると、返済負担率(年間返済額÷年収)が金融機関の規定を超えてしまい、事前審査・仮審査時点で落ちてしまう可能性があります。

事前審査・仮審査の申し込みに必要な書類

事前審査・仮審査の申し込みに必要な書類は、金融機関によって異なります。金融機関によっては、ほとんどの書類が不要な場合もありますが、一方で事前審査・仮審査時点で、一定の書類を必要としている金融機関もあります。必要書類は、直接金融機関に確認をしておきましょう。

| 書類の種類 | 具体例 |

|---|---|

| 本人確認書類 | 運転免許証 マイナンバーカード等 |

| 収入確認書類 | 給与所得の源泉徴収票 住民税の課税証明書等 |

| 物件確認書類 | 物件資料等 |

| 返済状況の確認書類 (借り換えの場合) |

返済予定表 返済中の銀行口座のデータ |

転職歴のある人は現在の情報だけでなく、以前の職場の情報も申込書に記載しないといけない場合があります。

事前審査・仮審査の後は本審査!

事前審査・仮審査を通過したら本審査となります。仮審査の時は申込者の自己申告だった情報も、本審査では証明書などを提出しないといけません。

上記の<事前審査・仮審査に必要な書類例>の表に記載の書類が仮審査時点で不要だった場合は、本審査で必要になるので準備しておきましょう。

事前審査・仮審査にどのくらいの時間がかかる?

事前審査や仮審査の結果が分かるまでにかかる時間は、3~4営業日という金融機関が多い傾向です。そのため、土日祝日などを挟んだ場合では、遅くとも1週間程度で結果は判明するでしょう。しかし、郵送で事前審査申込書のやりとりをしていた場合は、時間がかかる可能性があります。

審査結果を早く知りたい人は、インターネットで事前審査を申し込める金融機関を利用しましょう。

事前審査・仮審査に落ちた場合の対処法

事前審査・仮審査に落ちてしまった場合の対処法は以下のとおりです。

【事前審査・仮審査に落ちてしまった場合の対処法】

- 金融機関を変える

- 借入額を再検討する

- しばらく時間を空ける

審査結果は金融機関によって異なります。1つの金融機関で審査に落ちてしまった場合でも、他の金融機関では審査に通ることがあります。ただ、2~3件の金融機関で事前審査・仮審査に落ちてしまった場合は、プランの練り直しが必要だといえます。

借入額が多すぎる場合に事前審査・仮審査に落ちてしまうことがあります。金融機関によっては借入希望額の満額回答が難しい場合でも、融資可能額の提示がある場合があります。その場合は、購入予定物件を見直す等の工夫が必要になることもあります。

事前審査・仮審査に落ちた理由が年収や勤続年数の場合は、金融機関からの評価が上がるまで住宅の購入を見送るのも一案です。年収アップや継続的な勤務によって、金融機関からの評価は高まることが期待できます。

新規借入と借り換えで審査基準は変わる?

住宅ローンの事前審査・仮審査に関しては、新規借入と借り換えで審査基準に違いがあるのか気になるところです。ここでは、それぞれのケースで考慮される審査基準について解説していきます。

新規借入の事前審査・仮審査の場合

新規借入の場合の住宅ローン事前審査・仮審査における審査では以下の要素が考慮される傾向です。事前審査・仮審査時点で物件関連情報が不要な金融機関の場合は、審査上の注目ポイントは、申込人本人の返済能力が中心になります。

【住宅ローンの事前審査・仮審査で考慮されやすい項目】

- 年齢

- 収入・勤務先情報、雇用形態、勤続年数

- 住宅ローン以外の借入情報

- 申込金額と物件の費用総額

年齢について

年齢については、一般的に20代~30代等であればその後の収入の安定や増加が想定されます。一方、50代~60代のように一定の年齢を重ねていると、定年等を理由に収入の減少の可能性が高くなります。審査に通るかどうかが重要ではありますが、自身が将来返済に苦しまないかどうかも改めて考えてみましょう。

収入・勤務先情報、雇用形態、勤続年数

収入・勤務先情報、雇用形態、勤続年数が審査で重要なことはいうまでもありません。この中で見落としがちなのが「雇用形態」です。契約社員や派遣社員を住宅ローン申し込みの対象外としていう金融機関があるからです。

ところで、最近は正社員契約から個人事業主としての業務委託契約に変更できる企業があります。その選択をした人は、「個人事業主」として住宅ローンの審査を受けるため、正社員と比較すると、審査が厳しくなる可能性が高くなります。

住宅ローン以外の借入情報

住宅ローン以外の借入情報は、金融機関が貸したお金を回収できるかどうかを判断するための重要な情報です。たとえば、車のローンがある人は、ない人よりも借入限度が低くなってしまう場合はあります。

重要なのは「滞りなく返済しているか」です。信用情報機関等に支払いの遅れを示す記載があると、住宅ローンの事前審査・仮審査に通る可能性は低くなります。

申込金額と物件の費用総額

最近は多くの金融機関で物件価格の100%分を借りる「フルローン」に対応しています。ただ、物件費用総額よりも借入額が少ない、すなわち頭金が多く準備できる方は、フルローンの場合より審査上有利だといえます。

これらの要素を基に、金融機関は個々の借り手のリスクを評価し、ローン契約を結ぶかどうかの判断を行います。

借り換えの事前審査・仮審査の場合

借り換え時における事前審査・仮審査においても、金融機関が注目するポイントは、上記の新規借り入れのケースとあまり変わりません。

ただ、自身の状況が変わっているという点には注意しましょう。たとえば、新規借入から借り換えまでの期間が10年程度経過していた場合、債務者の年齢は10歳上がっていることになります。その期間に転職等で勤務先や契約形態が変わっていると新規借り入れの時とは、返済能力が異なるため、想定どおりの審査結果にならない場合があります。

審査に通った後に物件の変更はできるのか?

事前審査・仮審査に通ったあとに物件の変更ができるかどうかについては、金融機関によって異なります。一般的に、本審査後の物件変更はできません。

事前審査・仮審査に通った場合

事前審査・仮審査で、具体的な物件情報を提出する必要がない金融機関であれば、物件を変更することが可能です。ただし、以下の点に注意して物件選びを行ってください。

- 審査時に提出した情報と大幅に異なる条件の物件を選ぶと、再度事前審査・仮審査が必要になる場合がある

- 審査結果に基づくローン限度額を超える物件を選ぶと、追加の審査や資金調達が必要になることがある

本審査に通った場合

本審査後には原則、物件の変更はできません。本審査では借り手の信用状況や収入だけでなく、選択した物件の詳細も審査しているからです。

また、一般的には売買契約後に住宅ローンの本審査は行うため、本審査が通ったあとに、売買契約をキャンセルすると、多額の違約金の支払いが必要になる可能性があります。

住宅ローンの事前審査や仮審査がない金融機関も

一般的な金融機関では、住宅ローン審査の申し込みをすると、まず事前審査や仮審査を受け、通過者だけ本審査に進むことができるというシステムが多い傾向です。しかし、事前審査があると本審査までに何度も書類をやりとりする必要があり、時間も手間もかかるという点はデメリットになります。やりとりに時間がかかると、融資決定・契約までにも時間がかかってしまうことも少なくありません。

ただし、金融機関の中には所定の書類を提出することにより事前審査・仮審査がなく、本審査のみで融資が決定する住宅ローンもあります。この場合、本審査から申し込みできるため審査から融資決定までの時間を大幅に短縮することが可能です。そのため、「本審査結果を早く知りたい」「融資を早くしてほしい」と思う人に向いています。

えんどう こうじ

- CFP(R)

- 1級ファイナンシャル・プランニング技能士(国家資格)

株式、債券、金利、為替、REIT等、マーケットの変動がその価格等に影響を及ぼす金融商品を購入する際は、必ず個別金融商品の商品説明書等をご覧・ご確認いただき、マーケットの動向以外に、各金融商品にかかる元本割れなどの固有のリスクや各種手数料についても十分ご確認いただいた上でご判断ください。

本稿は、執筆者が制作したもので、SBI新生銀行が特定の金融商品の売買を勧誘・推奨するものではありません。

- 本資料は情報提供を目的としたものであり、SBI新生銀行の投資方針や相場観等を示唆するものではありません。

- 金融商品取引を検討される場合には、別途当該金融商品の資料を良くお読みいただき、充分にご理解されたうえで、お客さまご自身の責任と判断でなさるようお願いいたします。

- 上記資料は執筆者が各種の信頼できると考えられる情報源から作成しておりますが、その正確性・完全性をSBI新生銀行が保証するものではありません。

当行では具体的な税額の計算、および、税務申告書類作成にかかる相談業務はおこなっておりません。個別の取り扱いについては、税理士等の専門家、または所轄の税務署にご確認ください。

新着記事

閲覧が多い記事

おすすめ記事

マイページへ登録済みの方は

こちら

お問い合わせ

ビデオ通話などでの相談をご希望なら

住宅ローン相談住宅ローン

パワースマート住宅ローンについて

- 借入期間は5年以上35年以内(1年単位)、借入金額は500万円以上3億円以下(10万円単位)です。

- 変動金利(半年型)、当初固定金利をご選択された方は、当初借入金利適用期間終了後、変動金利(半年型)が自動適用となります。

- 変動金利(半年型)、当初固定金利を利用されている方は、金利変更時に当初固定金利をご選択いただくことも可能です。ご選択にあたっては、手数料5,500円(消費税込み)がかかります。

- 各金利タイプは、金利情勢等により、やむを得ずお取り扱いを中止する場合もございます。

- SBI新生銀行ウェブサイトにて、借入金額や借入期間に応じた毎月の返済額を試算できます。

- 事務手数料は、借入金額に対して2.2%(消費税込み)を乗じた金額となります。それ以外に抵当権設定登録免許税、印紙税*、司法書士報酬、火災保険料等がかかります。*電子契約サービスをご利用の場合、印紙税は不要ですが、別途電子契約利用手数料5,500円(消費税込み)がかかります。

- ご融資の対象物件となる土地、建物に、当行を第一順位の抵当権者とする抵当権の設定登記をしていただきます。

- パワーコール<住宅ローン専用>、SBI新生銀行ウェブサイトにて商品説明書をご用意しています。

- 当行の住宅ローンを既にご利用中のお客さまにつきましては、当行で借り換えをすることはできません。

- 住宅ローンのご融資には当行所定の審査がございます。審査結果によっては、当初借入金利に年0.10%~年0.15%上乗せになる場合がございます。ご希望に沿えない場合もございますので、あらかじめご了承ください。

[2024年11月1日現在]